年末調整の季節になりましたね。

毎年の事なんですが、年に1度のイベントなので、すぐに忘れてしまいます。

本日は年末調整の扶養控除で「本年中の所得の見積額」の欄に書く金額について詳しくお話ししますね。

言葉の説明から丁寧にお話ししますよ。

あなたの参考になれば幸いです。

年末調整の扶養控除で本年中の所得の見積額とは何?

今年は平成30年です。

皆様の手元には「平成30年分 給与所得者の扶養控除等(異動)申告書」があると思います。

そのちょうど真ん中の辺りに「平成30年中の所得の見積額」という欄があります。

ここに記入する金額がよく分からなくて皆さん悩む方が多いんです。

なので本日はこの「所得の見積額」の書き方について詳しくお話ししますね。

【 所得とは何か? 】

「所得」とは「収入」から基礎控除の65万円を差し引いたものです。

式で表すと次のようになります。

「収入」-「基礎控除65万円」=「所得」

例えば収入が103万円なら103-65=38で、所得は38万円になります。

また収入が95万円なら95-65=30で、所得は30万円になります。

【 見積額の意味は? 】

「所得の見積額」とワザワザ「見積額」と言う言葉が付いているのは、今年がまだ終わっていないからです。

そもそも所得税の計算は1月1日から12月31日までの1年分の税金を計算するものですが、実際に会社の経理担当者が処理するのは年末の11月ころです。

だから「見積額」と言う表現を使っているんですね。

「このまま行けば、この金額をもらえるだろう!」と言う意味なんですね。

「○○円もらった!」と言い切ることが出来ないものだから「見積額」なんですね。

なので「平成30年中の所得の見積額」は奥様の収入から65万円を差し引いたものです。

【 源泉控除対象配偶者 】

奥様が「源泉控除対象配偶者」になるには、いくつかの条件があります。

その条件とは下記の通りです。

・ご主人の平成30年中の所得の見積額が900万円以下であること。

・奥様が青色事業専従者として給与の支払いを受ける者でないこと。

・奥様の平成30年中の所得の見積額が85万円以下であること。

分かりやすく言うとご主人の年収がそれほど高額ではなくて、奥様も普通のパートの仕事をしているような場合です。

奥様が上記の三つの条件に合えば「源泉控除対象配偶者」として認められるので、「源泉控除対象配偶者」の欄に奥様の名前などを記入します。

もしも奥様も年収が多い場合には、「源泉控除対象配偶者」として認められないので記入してはなりません。

空欄のまま提出します。

年末調整の扶養控除で本年中の所得の見積額には何を書けば良い?

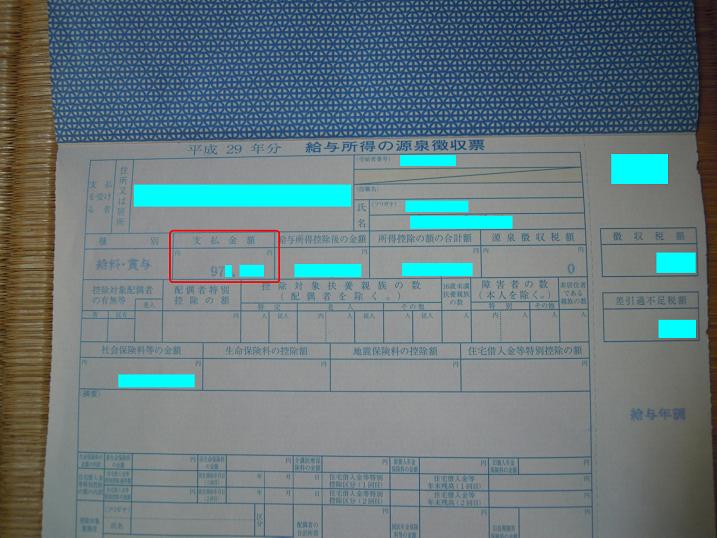

こちらが奥様の源泉徴収票です。

赤で囲んだところ「支払金額」の所に記載されている金額は通勤手当を除いた総支給額です。

この「支払金額」-「基礎控除65万円」=「平成30年中の所得の見積額」になります。

例えば支払金額が100万円ならば100-65=35となり、「平成30年中の所得の見積額」は35万円です。

この「平成30年中の所得の見積額」が85万円までの奥様がこの欄に記入していいんです。

逆に言うと85+65=150で「支払金額」のところが150万円以下なら書いて良いんです。

まとめ

本日は年末調整の扶養控除で「本年中の所得の見積額」には何を書けば良いのかについてお話ししてきました。

ちょっと難しかったですか?

間違えたとしても会社の経理担当が修正して教えてくれますので安心してくださいね。

あなたの参考になれば幸いです。

最後まで読んでくださりありがとうございます。